Pour le moins chahuté, l’exercice boursier 2018, et notamment les trois derniers mois, aura largement été conditionné par un paysage politique et géopolitique rempli d’incertitudes. En effet, les tensions commerciales entre la Chine et les Etats-Unis, la finalisation du budget Italien, le resserrement monétaire de la FED et le retour des discussions sur le Brexit, ont entraîné un environnement particulièrement défavorable pour l’ensemble des classes d’actifs financiers, qui ont alors connu des performances négatives sur l’année.

« Les différentes problématiques ayant animé le précédent exercice ont été relativisées (…) »

Heureusement, les investisseurs sont finalement revenus à la raison en ce début d’année 2019 et, considérant ces craintes comme surévaluées, les différentes problématiques ayant animé le précédent exercice ont été relativisées, le tout accompagné d’avancées significatives sur ces mêmes dossiers. En effet, alors que Rome et Bruxelles se sont finalement accordées sur la question du budget Italien, c’est du côté des banques centrales que le ton a été donné. Dans un premier temps, Jerome Powell, président de la Federal Reserve, a revu son discours et s’est voulu plus rassurant quant à la politique monétaire que mènerait son Instance. Dès lors, aucune hausse de taux ne sera actée en 2019 aux Etats-Unis. Un comportement largement salué par les investisseurs mais également suivi par Mario Draghi, le patron de la Banque Centrale Européenne.

« le cycle économique a montré de la robustesse (…) »

Du côté des fondamentaux économiques, alors que les marchés craignaient une violente récession, les chiffres micro et macro-économiques ont été plus solides que prévus. Car, même si les niveaux de croissance attendus évoluent toujours dans le bas des estimations, le cycle économique a montré de la robustesse, notamment dans le secteur tertiaire ainsi que sur les ventes aux détails. De même, plus récemment, en Chine, la publication d’un PMI très encourageant, ainsi que les mesures prises par le gouvernement pour relancer l’économie locale semblent profitables à moyen/long terme.

Sur la scène politique et géopolitique, le conflit sino-américain montre lui aussi des signes d’amélioration grâce à une progression dans les négociations entre Donald Trump et Xi Jinping, tandis qu’en Europe, le Brexit reste un point d’interrogation. Après les récentes menaces de démission de Theresa May et le troisième rejet du Traité d’accord avec l’UE par les députés britanniques, l’issue continue de susciter des incertitudes, même si tous les acteurs (domestiques, étrangers, politiques, investisseurs, citoyens, …) s’accordent à dire qu’une sortie sans accord est peu probable.

Ce sont donc finalement ces deux dernières problématiques qui seront le juge de paix quant à l’évolution future des marchés financiers et l’éventuelle poursuite du rebond que l’on observe depuis le début de l’année, car même si les craintes de 2018 se sont apaisées, elles n’ont pas encore complètement toutes disparu.

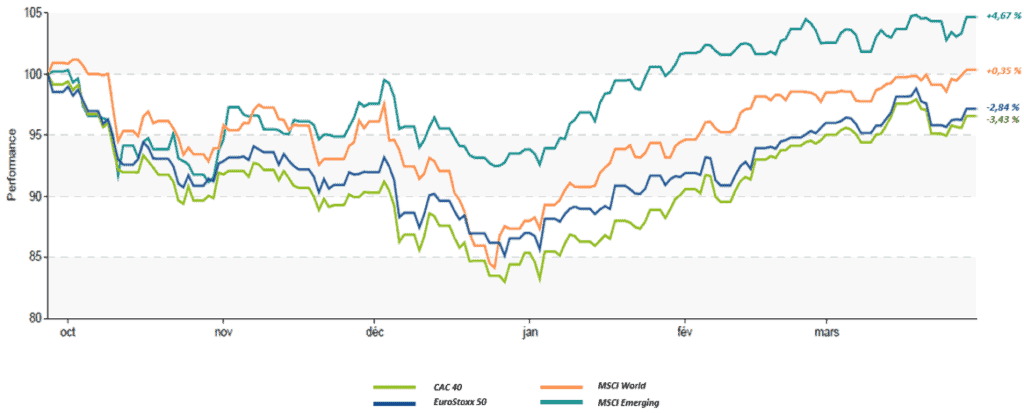

Performances des principaux indices de marché « actions » du 27/09/2018 au 31/03/2019

Les marchés évoluent sur une tendance haussière depuis maintenant trois mois et, même si ce n’est pas un objectif en soi, il reste encore un peu de chemin pour retrouver les niveaux atteints avant la correction du dernier trimestre de 2018.

Les prochains mois seront sans doute le reflet des conclusions sur le Brexit et des discussions entre la Chine et les Etats-Unis quant à la mise en place de taxes sur les importations, même si d’autres éléments pourront apporter de la volatilité à court terme, telles les élections européennes par exemple. Avec des niveaux de valorisations de retour à la normale et des investisseurs plus enclins à la prise de risque, il existe encore des opportunités attractives sur les marchés. En effet, le récent rebond s’est opéré avec très peu de flux et un bon nombre d’investisseurs ont encore des poches de liquidités importantes à allouer. Les actions, et notamment les actions européennes, qui accusent encore un retard de valorisation, mais également le secteur immobilier (SCPI, OPCI, foncières cotées, …) avec un environnement de taux toujours bas, apparaissent donc comme des classes d’actifs pertinentes. Il conviendra cependant d’être sélectif quant à la qualité des titres.